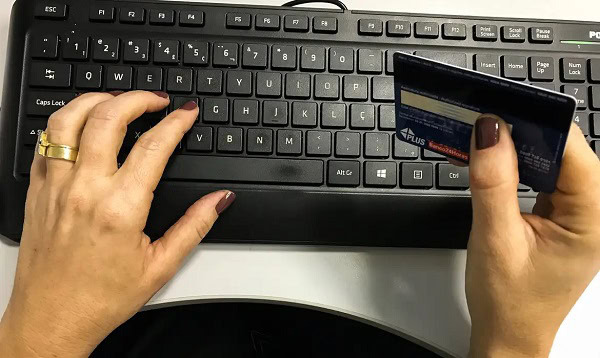

Receita amplia regras da e-Financeira e terá informações de cartão de crédito

Publicado em:

Portal Fenacon

Instrução Normativa que amplia o controle sobre as informações de correntistas, pessoas físicas ou empresas foi publicada nesta quarta-feira (18) e passa a valer a partir de janeiro de 2025

A Receita Federal publicou a Instrução Normativa nº 2.219 nesta quarta-feira (18), que dispõe sobre a obrigatoriedade de prestação de informações relativas às operações financeiras de interesse da Secretaria Especial da Receita Federal do Brasil na e-Financeira.

A IN amplia o controle sobre as informações de correntistas, pessoas físicas ou empresas, relativas a valores movimentados (operações financeiras). Além das instituições financeiras tradicionais, que já eram obrigadas a enviar informações à Receita Federal sobre valores globais de débito e crédito consolidados mensalmente, por conta e por contribuinte, o controle também passará a ser exigido, a partir de 2025, de “entidades como administradoras de cartão de crédito e instituições de pagamento”.

Além das instituições financeiras tradicionais, que já eram obrigadas a enviar informações à Receita Federal sobre valores globais de débito e crédito consolidados mensalmente, por conta e por contribuinte, o controle também passará a ser exigido, a partir de 2025, de “entidades como administradoras de cartão de crédito e instituições de pagamento”.

“As medidas visam aprimorar o controle e fiscalização das operações financeiras, garantindo uma maior coleta de dados. Além disso, reforçam os compromissos internacionais do Brasil no âmbito do Padrão de Declaração Comum (CRS), contribuindo para o combate à evasão fiscal e promovendo a transparência nas operações financeiras globais”, informou o Fisco, por meio de nota.

Confira abaixo a Instrução Normativa nº 2.219 na íntegra

Diário Oficial da União

Publicado em: 18/09/2024 | Edição: 181 | Seção: 1 | Página: 33

Órgão: Ministério da Fazenda/Secretaria Especial da Receita Federal do Brasil

INSTRUÇÃO NORMATIVA RFB Nº 2.219, DE 17 DE SETEMBRO DE 2024

Dispõe sobre a obrigatoriedade de prestação de informações relativas às operações financeiras de interesse da Secretaria Especial da Receita Federal do Brasil na e-Financeira.

O SECRETÁRIO ESPECIAL DA RECEITA FEDERAL DO BRASIL, no uso da atribuição que lhe confere o art. 350, caput, inciso III, do Regimento Interno da Secretaria Especial da Receita Federal do Brasil, aprovado pela Portaria ME nº 284, de 27 de julho de 2020, e tendo em vista o disposto no art. 5º da Lei Complementar nº 105, de 10 de janeiro de 2001, no art. 16 da Lei nº 9.779, de 19 de janeiro de 1999, no art. 57 da Medida Provisória nº 2.158-35, de 24 de agosto de 2001, no art. 30 da Lei nº 10.637, de 30 de dezembro de 2002, na Lei nº 12.865, de 9 de outubro de 2013, no Decreto nº 4.489, de 28 de novembro de 2002, no art. 2º do Decreto nº 6.022, de 22 de janeiro de 2007, no Decreto nº 8.506, de 24 de agosto de 2015 e na Instrução Normativa RFB nº 802, de 27 de dezembro de 2007, resolve:

CAPÍTULO I

DISPOSIÇÃO PRELIMINAR

Art. 1º Esta Instrução Normativa dispõe sobre a obrigatoriedade de prestação de informações relativas às operações financeiras de interesse da Secretaria Especial da Receita Federal do Brasil – RFB.

Parágrafo único. As informações a que se refere o caput serão prestadas mediante apresentação da e-Financeira, constituída por arquivos digitais referentes a cadastros, operações financeiras, previdência privada e repasse de valores recebidos por meio dos instrumentos de pagamento.

CAPÍTULO II

DISPOSIÇÕES GERAIS

Seção I

Da obrigatoriedade de apresentação da e-Financeira

Art. 2º São obrigadas a apresentar a e-Financeira:

I – as pessoas jurídicas:

a) autorizadas a estruturar e comercializar planos de benefícios de previdência complementar;

b) autorizadas a instituir e administrar Fundos de Aposentadoria Programada Individual – Fapi; e

c) que tenham como atividade principal ou acessória a captação, intermediação ou aplicação de recursos financeiros próprios ou de terceiros, incluídas as operações de consórcio, em moeda nacional ou estrangeira, ou a custódia de valor de propriedade de terceiros;

II – as sociedades seguradoras autorizadas a estruturar e comercializar planos de seguros de pessoas;

III – as instituições financeiras e de pagamento autorizadas a gerenciar contas de pagamento do tipo pré-paga ou pós-paga e contas em moeda eletrônica;

IV – as instituições financeiras e de pagamento autorizadas:

a) a converter moeda física ou escritural em moeda eletrônica, ou vice-versa; e

b) a credenciar a aceitação ou gerir o uso de moeda eletrônica;

V – as instituições de pagamento que credenciam a aceitação de instrumento de pagamento; e

VI – os participantes do arranjo de pagamento que habilitam o usuário final recebedor para a aceitação de instrumento de pagamento.

§ 1º A obrigatoriedade a que se refere o caput abrange as entidades reguladas ou supervisionadas pelas seguintes instituições:

I – Banco Central do Brasil – BCB;

II – Comissão de Valores Mobiliários – CVM;

III – Superintendência de Seguros Privados – Susep; e

IV – Superintendência Nacional de Previdência Complementar – Previc.

§ 2º Para fins do disposto no caput, entende-se por:

I – serviços de custódia de valor de terceiros, aqueles prestados diretamente ao investidor, conforme definição adotada pelo BCB e pela CVM, em relação a ativos financeiros, títulos e valores mobiliários, inclusive no que se refere à manutenção de posições em contratos derivativos;

II – instituições de pagamento, as pessoas jurídicas definidas no art. 6º, caput, inciso III, da Lei nº 12.865, de 9 de outubro de 2013;

III – contas de pagamento, as contas de registro detidas em nome de usuário final de serviços de pagamento e utilizadas para a execução de transações de pagamento, conforme dispõe o art. 6º, caput, inciso IV, da Lei nº 12.865, de 9 de outubro de 2013; e

IV – moeda eletrônica, os recursos armazenados em dispositivo ou sistema eletrônico que permitem ao usuário final efetuar transação de pagamento, conforme dispõe o art. 6º, caput, inciso VI, da Lei nº 12.865, de 9 de outubro de 2013.

Seção II

Da apresentação da e-Financeira

Art. 3º A e-Financeira deverá ser:

I – gerada diretamente por sistema próprio, sob a responsabilidade do declarante;

II – assinada digitalmente pelo representante legal da empresa ou procurador constituído, nos termos da Instrução Normativa RFB nº 2.066, de 24 de fevereiro de 2022, mediante a utilização de certificado digital válido, emitido por entidade credenciada pela Infraestrutura de Chaves Públicas Brasileira – ICP-Brasil; e

III – transmitida ao ambiente do Sistema Público de Escrituração Digital – SPED, por meio de webservice, contendo arquivos no formato extensive markup language – XML, com os leiautes específicos a que se refere o art. 30, caput, inciso I.

§ 1º A e-Financeira será considerada válida após a confirmação de seu recebimento e validação de seu conteúdo.

§ 2º A geração, o armazenamento e o envio dos arquivos digitais não dispensam os declarantes da guarda dos documentos que deram origem às informações neles constantes, na forma e nos prazos estabelecidos pela legislação aplicável.

Art. 4º A e-Financeira deverá ser apresentada semestralmente nos seguintes prazos:

I – até o último dia útil do mês de fevereiro, contendo as informações relativas ao segundo semestre do ano anterior; e

II – até o último dia útil do mês de agosto, contendo as informações relativas ao primeiro semestre do ano em curso.

Parágrafo único. O prazo para entrega da e-Financeira será encerrado às 23h59min59s (vinte e três horas, cinquenta e nove minutos e cinquenta e nove segundos), horário de Brasília, do dia fixado para sua apresentação.

Art. 5º A apresentação da e-Financeira fora dos prazos estabelecidos no art. 4º, ou com incorreções ou omissões, sujeitará a pessoa jurídica:

I – quanto às informações que devam ser prestadas por meio do Módulo de Operações Financeiras ou do Módulo de Repasse dos valores recebidos por meio dos instrumentos de pagamento:

a) às multas previstas no art. 30 da Lei nº 10.637, de 30 de dezembro de 2002, caso o atraso, a incorreção ou a omissão se refira a informações abrangidas pela Lei Complementar nº 105, de 10 de janeiro de 2001; e

b) às multas previstas no art. 57 da Medida Provisória nº 2.158-35, de 24 de agosto de 2001, caso o atraso, a incorreção ou a omissão se refira às demais informações; e

II – quanto às informações que devam ser prestadas por meio do Módulo de Previdência Privada, às multas previstas no art. 57 da Medida Provisória nº 2.158-35, de 24 de agosto de 2001.

Art. 6º A retificação da e-Financeira poderá ser efetuada em até cinco anos, contados do termo final do prazo para sua apresentação em conformidade com o disposto no art. 4º.

Art. 7º É de responsabilidade exclusiva do declarante a realização das diligências necessárias para a verificação dos usuários que devem ser incluídos na declaração, conforme as normas estabelecidas pelos respectivos órgãos reguladores, bem como da correção dos dados transmitidos na forma prevista nesta Instrução Normativa.

CAPÍTULO III

DO MÓDULO DE OPERAÇÕES FINANCEIRAS

Art. 8º Para fins do disposto neste Capítulo, entende-se por:

I – aplicações financeiras:

a) as operações de renda fixa, ou a elas equiparadas, e as operações de swap;

b) as operações de renda variável; e

c) os fundos e clubes de investimento de quaisquer espécies, exceto os fundos de investimento constituídos exclusivamente para receber recursos de planos de benefícios de previdência complementar ou de planos de seguros de pessoas;

II – saldo do último dia útil do ano:

a) no caso de contas de depósito, de poupança ou de pagamento do tipo pré-paga ou pós-paga e de contas em moeda eletrônica, o valor disponível no último dia útil do ano, exceto no caso de depósitos a prazo, para os quais será considerado o valor original;

b) no caso de fundos de investimentos cuja tributação ocorra somente no resgate das cotas ou na distribuição de lucros ou rendimentos, o valor de aquisição das cotas;

c) no caso dos demais fundos de investimento, os seguintes valores:

1. se o beneficiário não adquiriu ou resgatou cotas após a data em que ocorreu a última incidência periódica do imposto incidente sobre a renda, o valor relativo ao saldo de cotas na referida data; e

2. se o beneficiário adquiriu ou resgatou cotas após a data em que ocorreu a última incidência periódica do imposto incidente sobre a renda, o valor relativo ao saldo de cotas que remanesceram na referida data, em caso de resgate, adicionado do valor de aquisição de cotas;

d) no caso das demais aplicações financeiras de renda fixa, os valores originais de aquisição;

e) no caso de ações, o valor atualizado com base no preço de fechamento no último dia útil do ano, ou na data da última negociação, ou, na impossibilidade de determinação do valor atualizado, o valor declarado pelo proprietário da ação; e

f) no caso de provisões matemáticas de benefícios a conceder e de Fapi, a que se refere o art. 10, caput, incisos IV e V, respectivamente, o valor disponível no último dia útil do ano;

III – rendimento, quaisquer valores brutos auferidos em decorrência das aplicações financeiras mencionadas no inciso I do caput; e

IV – transferências de mesma titularidade, aquelas realizadas entre contas que possuem exatamente os mesmos titulares, independentemente da ordem dos nomes em cada conta.

Art. 9º Ficam responsáveis pela prestação de informações no Módulo de Operações Financeiras:

I – a instituição financeira depositária de contas de depósito ou de poupança e a instituição financeira ou de pagamento autorizada a gerenciar contas de pagamento do tipo pré-paga ou pós-paga e contas em moeda eletrônica, em relação às informações de que trata o art. 10, caput, inciso I;

II – a instituição custodiante das contas de custódia de ativos financeiros vinculadas às aplicações financeiras a que se refere o art. 10, caput, incisos II e III;

III – o administrador, no caso de fundos e clubes de investimento cujas cotas estejam vinculadas às aplicações financeiras a que se refere o art. 10, caput, incisos II e III, exceto:

a) fundos de investimento constituídos exclusivamente para receber recursos de planos de benefícios de previdência complementar ou de planos de seguros de pessoas; e

b) fundos cujas cotas sejam negociadas em bolsa de valores ou devam ser ou sejam registradas em balcão organizado;

IV – o distribuidor de cotas de fundos de investimento distribuídos a terceiros por conta e ordem, vinculadas às aplicações financeiras a que se refere o art. 10, caput, incisos II e III;

V – a instituição intermediária, no caso de ações, derivativos, ou cotas de fundos de investimento negociadas em bolsa de valores ou que devam ser ou sejam registradas em balcão organizado, vinculadas às aplicações financeiras a que se refere o art. 10, caput, incisos II e III;

VI – a instituição autorizada a realizar operações no mercado de câmbio, para as operações a que se refere o art. 10, caput, incisos VIII a X;

VII – as pessoas jurídicas a que se refere o art. 2º, caput, inciso I, alíneas “a” e “b”, e inciso II, em relação às informações referidas no art. 10, caput, incisos IV a VI;

VIII – a pessoa jurídica administradora de consórcios, conforme definição constante do art. 5º da Lei nº 11.795, de 8 de outubro de 2008, para as informações de que trata o art. 10, caput, incisos XI e XII; e

IX – a instituição que detenha o relacionamento final com o cliente, nos demais casos, em relação às informações de que trata o art. 10.

§ 1º A instituição autorizada a realizar operações no mercado de câmbio, quando contratar pessoas jurídicas mediante convênio para realizar operações cambiais, é responsável por declarar as informações relativas às contratadas.

§ 2º A obrigação quanto às informações de que trata o art. 10, caput, incisos VIII a X, estende-se à Empresa Brasileira de Correios e Telégrafos – ECT.

Art. 10. Deverão ser prestadas as seguintes informações referentes às operações financeiras dos usuários dos serviços das entidades a que se refere o art. 9º:

I – saldo no último dia útil do ano de qualquer conta de depósito, de poupança ou de pagamento do tipo pré-paga ou pós-paga e contas em moeda eletrônica, com base em quaisquer movimentações, tais como pagamentos efetuados em moeda corrente ou em cheques, emissão de ordens de crédito ou documentos assemelhados ou resgates à vista e a prazo, discriminando o total do rendimento mensal bruto pago ou creditado à conta, acumulados anualmente, mês a mês;

II – saldo no último dia útil do ano de cada aplicação financeira, bem como os correspondentes somatórios mensais a crédito e a débito, com base em quaisquer movimentações, tais como as relativas a investimentos, resgates, alienações, cessões ou liquidações das referidas aplicações havidas, mês a mês, no decorrer do ano;

III – rendimentos brutos, acumulados anualmente, mês a mês, por aplicação financeira, no decorrer do ano, individualizados por tipo de rendimento, incluídos os valores oriundos da venda ou resgate de ativos sob custódia e de resgate de fundos de investimento;

IV – saldo, no último dia útil do ano ou no dia de encerramento, de provisões matemáticas de benefícios a conceder, referente a cada plano de benefício de previdência complementar ou a cada plano de seguros de pessoas, discriminando, mês a mês, o total das respectivas movimentações, a crédito e a débito, ocorridas no decorrer do ano, na forma estabelecida nos leiautes a que se refere o art. 30, caput, inciso I;

V – saldo, no último dia útil do ano ou no dia de encerramento, de cada Fapi, e as correspondentes movimentações, discriminadas mês a mês, a crédito e a débito, ocorridas no decorrer do ano, na forma estabelecida nos leiautes a que se refere o art. 30, caput, inciso I;

VI – valores de benefícios ou de capitais segurados, acumulados anualmente, mês a mês, pagos sob a forma de pagamento único ou sob a forma de renda;

VII – lançamentos de transferências realizadas entre contas do mesmo titular;

VIII – aquisições de moeda estrangeira;

IX – conversões de moeda estrangeira em moeda nacional;

X – transferências de moeda e de outros valores para o exterior, excluídas as operações a que se refere o inciso VIII;

XI – o total dos valores pagos até o último dia do ano, incluídos os valores dos lances que resultaram em contemplação, deduzido dos valores de créditos disponibilizados ao cotista, e as correspondentes movimentações, ocorridas no decorrer do ano e discriminadas, mês a mês, a crédito e a débito, na forma estabelecida nos leiautes a que se refere o art. 30, caput, inciso I, por cota de consórcio; e

XII – valor de créditos disponibilizados ao cotista, acumulados anualmente, mês a mês, por cota de consórcio, no decorrer do ano.

§ 1º Deverão ainda ser informados os saldos decorrentes de créditos em trânsito, assim considerados os valores aplicados ou resgatados em aplicações financeiras nos últimos dias do ano-calendário, e que somente tenham sido convertidos em ativos financeiros ou creditados em contas de depósito ou de pagamento do tipo pré-paga ou pós-paga e contas em moeda eletrônica no ano subsequente.

§ 2º No caso de encerramento de contas ou de aplicações financeiras, deverá ser informado o saldo do dia útil imediatamente anterior ao do encerramento.

§ 3º No caso de encerramento do grupo ou do contrato de consórcio, deverá ser informado o valor especificado no inciso XI do caput, na data imediatamente anterior à do encerramento.

§ 4º Para fins do disposto neste artigo, as informações de saldo serão obrigatórias quando relativas ao último dia útil do ano ou nas hipóteses de que tratam os §§ 2º e 3º.

§ 5º Quando as transferências ocorrerem entre contas de diferentes instituições financeiras ou de pagamento, a verificação da mesma titularidade poderá ser realizada com base em declaração fornecida pelo cliente no ato de cada operação.

§ 6º Em relação ao disposto nos incisos VIII a X do caput, as aquisições, conversões e transferências independem da operação financeira que as motive.

§ 7º Incluem-se, nas movimentações a que se refere o inciso XI do caput, valores:

I – a crédito, referentes a pagamentos realizados para a cota e de lances que resultaram em contemplação; e

II – a débito, referentes ao valor do bem contemplado, bem como referentes a valores restituídos ao cotista.

Art. 11. É vedada a inserção de qualquer elemento que permita identificar a origem ou o destino dos recursos utilizados nas operações financeiras a que se refere o art. 10.

Art. 12. As informações de que trata o art. 10, caput, incisos I a III e VII a XII, compreendem a identificação dos titulares das operações financeiras e comitentes finais, e devem incluir:

I – nome, nacionalidade, residência fiscal, endereço e número da conta ou equivalente, individualizados por conta ou contrato na instituição declarante;

II – número de inscrição no Cadastro de Pessoas Físicas – CPF ou no Cadastro Nacional da Pessoa Jurídica – CNPJ;

III – Número de Identificação Fiscal – NIF no exterior, caso tenha sido adotado pelo país de residência fiscal;

IV – nome empresarial;

V – saldos e montantes globais mensalmente movimentados;

VI – moeda utilizada; e

VII – demais informações cadastrais.

§ 1º Deverão ser informados o nome completo ou a razão social, o correspondente número de inscrição no CPF ou no CNPJ e o endereço de qualquer pessoa autorizada a movimentar as contas a que se refere o inciso I do caput, inclusive dos representantes legais ou convencionais, nos termos da regulamentação do BCB.

§ 2º O comitente final e os investidores não residentes deverão ser identificados nos termos da regulamentação da CVM e do Conselho Monetário Nacional – CMN.

§ 3º Caso a pessoa jurídica titular das operações financeiras seja classificada como Entidade Não Financeira – ENF passiva, nos termos do Acordo entre a República Federativa do Brasil e os Estados Unidos da América para Melhoria da Observância Tributária e Implementação do Foreign Account Tax Compliance Act – FATCA, as informações de que trata o caput devem ser prestadas também em relação à pessoa física, independentemente da nacionalidade, que a controle ou que detenha pelo menos 10% (dez por cento) de participação direta ou indireta em seu capital.

Art. 13. As informações de que trata o art. 10, caput, incisos IV a VI, compreendem a identificação de clientes ou beneficiários dos recursos, inclusive quando do seu pagamento no caso de morte do titular de plano de benefícios de previdência complementar ou de seguro de pessoas, ou de Fapi, e devem incluir:

I – nome, nacionalidade, residência fiscal, endereço, número de proposta e número do processo de aprovação do plano ou Fapi, pelo pertinente órgão regulador, individualizados por plano ou Fapi na instituição declarante;

II – número de inscrição no Cadastro de Pessoas Físicas – CPF;

III – Número de Identificação Fiscal – NIF no exterior, caso seja adotado pelo país de residência fiscal informado;

IV – saldos de provisões matemáticas de benefícios a conceder e saldos de Fapi;

V – montantes globais mensalmente movimentados;

VI – moeda utilizada; e

VII – demais informações cadastrais.

Parágrafo único. Caso a pessoa jurídica titular das operações financeiras seja classificada como Entidade Não Financeira – ENF passiva, nos termos do Acordo entre o Governo da República Federativa do Brasil e o Governo dos Estados Unidos da América para Melhoria da Observância Tributária e Implementação do Foreign Account Tax Compliance Act – FATCA, as informações de que trata o caput devem ser prestadas também em relação à pessoa física, independentemente da nacionalidade, que a controle ou que detenha pelo menos 10% (dez por cento) de participação direta ou indireta em seu capital.

Art. 14. Considera-se, isoladamente, como montante global mensalmente movimentado:

I – para fins do disposto no art. 12, o somatório:

a) dos lançamentos a crédito e dos lançamentos a débito efetuados no mês, nas operações financeiras a que se refere o art. 10, caput, incisos I, II, V e VII;

b) dos rendimentos brutos e valores oriundos de venda ou resgate, nas operações financeiras a que se refere o art. 10, caput, incisos I e III;

c) das compras a que se refere o art. 10, caput, inciso VIII, efetuadas no mês, em moeda nacional;

d) das vendas a que se refere o art. 10, caput, inciso IX, efetuadas no mês, em moeda nacional;

e) dos valores a que se refere o art. 10, caput, inciso X, em moeda nacional, transferidos no mês, contemplando todas as modalidades, independentemente do mercado de câmbio em que se operem; e

f) a crédito, dos valores pagos pelo cotista, tais como aqueles efetuados a título de lance ou de contribuição, e a débito, dos valores disponibilizados ao cotista, tais como contemplações, para as operações a que se refere o art. 10, caput, inciso XI; e

II – para fins do disposto no art. 13:

a) os respectivos somatórios dos lançamentos a crédito e a débito efetuados no mês, nas operações a que se refere o art. 10, caput, incisos IV e V; e

b) o valor de benefícios ou de capitais segurados, pagos pela entidade sob a forma de pagamento único ou sob a forma de renda, no caso previsto no art. 10, caput, inciso VI.

§ 1º Na apuração dos montantes globais mensalmente movimentados, as entidades não deverão considerar os lançamentos a débito ou a crédito referentes a estornos contábeis, bem como os lançamentos que lhes deram origem.

§ 2º Caso a pessoa física ou jurídica seja titular de mais de uma conta ou esteja relacionada a mais de uma conta, em uma mesma instituição financeira ou instituição de pagamento, incluídas as administradoras de consórcios, as informações sobre os saldos anuais e sobre os montantes globais mensalmente movimentados deverão ser prestadas de modo individualizado, por número de conta.

§ 3º Caso a pessoa física esteja relacionada a mais de um plano de benefícios de previdência complementar, a mais de um Fapi ou a mais de um seguro de pessoas, em uma mesma entidade, as informações sobre os saldos de provisões matemáticas de benefícios a conceder e de Fapi e sobre os montantes globais mensalmente movimentados deverão ser prestadas de modo individualizado, por número de proposta e número de processo de aprovação, ou equivalente, pelo pertinente órgão regulador.

§ 4º Em relação a cada conta, as informações sobre os saldos anuais e sobre os montantes globais mensalmente movimentados, inclusive em consórcios, deverão ser prestadas em nome de todas as pessoas a ela vinculadas, individualmente.

Art. 15. As entidades a que se refere o art. 9º estão obrigadas a prestar as informações relativas às operações financeiras mencionadas no art. 10, caput, incisos I, II e VIII a XI, quando o montante global movimentado ou o saldo, em cada mês, por tipo de operação financeira, for superior a:

I – R$ 5.000,00 (cinco mil reais), no caso de pessoas físicas; e

II – R$ 15.000,00 (quinze mil reais), no caso de pessoas jurídicas.

§ 1º Os limites estabelecidos no caput deverão ser aplicados de forma agregada para todas as operações financeiras de um mesmo tipo mantidas na mesma instituição financeira ou instituição de pagamento.

§ 2º Caso sejam ultrapassados quaisquer dos limites estabelecidos no caput, as instituições deverão prestar as informações relativas a todos os saldos anuais e aos demais montantes globais movimentados mensalmente, ainda que para estes o somatório mensal seja inferior aos referidos limites.

§ 3º A prestação das informações de que trata este artigo abrangerá todos os meses a partir daquele em que o limite tenha sido atingido, relativamente ao período de referência.

§ 4º Em relação às contas do Fundo de Garantia do Tempo de Serviço – FGTS, de que trata a Lei nº 8.036, de 11 de maio de 1990, deverão ser informadas apenas aquelas cujos depósitos anuais sejam superiores a R$ 100.000,00 (cem mil reais).

Art. 16. As entidades a que se refere o art. 9º estão obrigadas a prestar as informações acumuladas anualmente relativas às operações financeiras mencionadas no art. 10, caput, incisos I, II, III, VII, XI e XII, quando:

I – não forem atingidos os limites previstos no art. 15; e

II – as operações financeiras não se caracterizarem como “Conta Excluída”, conforme disposto no Anexo Único, Seção VII, itens do C.17, da Instrução Normativa RFB nº 1.680, de 28 de dezembro de 2016.

Parágrafo único. As informações acumuladas anualmente a que se refere o caput:

I – devem ser prestadas apenas em relação ao mês de dezembro ou ao mês de encerramento da conta; e

II – compreendem, independentemente da residência fiscal, todas as informações previstas no art. 12, exceto os lançamentos a crédito e a débito efetuados no mês.

Art. 17. As entidades a que se refere o art. 9º estão obrigadas a prestar as informações relativas às operações mencionadas no art. 10, caput, incisos IV a VI, quando:

I – o saldo, em cada mês, da provisão matemática de benefícios a conceder ou do Fapi for superior a R$ 50.000,00 (cinquenta mil reais); ou

II – o montante global mensalmente movimentado, considerando-se isoladamente o somatório dos lançamentos a crédito e o somatório dos lançamentos a débito e o valor de benefícios ou de capitais segurados, pagos sob a forma de pagamento único ou sob a forma de renda, for superior a R$ 5.000,00 (cinco mil reais).

§ 1º Os limites estabelecidos no caput deverão ser aplicados de forma agregada para todas as operações de um mesmo tipo mantidas na mesma entidade.

§ 2º Caso sejam ultrapassados quaisquer dos limites estabelecidos no caput, as entidades deverão prestar as informações relativas a todos os saldos e demais montantes globais mensalmente movimentados, ainda que para estes o somatório mensal seja inferior aos referidos limites.

§ 3º A prestação das informações de que trata este artigo abrangerá todos os meses, a partir daquele em que o limite tenha sido atingido, relativamente ao período de referência.

Art. 18. As entidades a que se refere o art. 9º estão obrigadas a prestar as informações anuais relativas às operações financeiras mencionadas no art. 10, caput, incisos IV a VI, quando:

I – não forem atingidos os limites previstos no art. 17; e

II – as operações financeiras não se caracterizarem como “Conta Excluída”, conforme disposto no Anexo Único, Seção VII, itens do C. 17, da Instrução Normativa RFB nº 1.680, de 28 de dezembro de 2016.

Parágrafo único. As informações anuais a que se refere o caput devem ser prestadas apenas em relação ao mês de dezembro ou ao mês de encerramento da conta, e compreendem, independentemente da residência fiscal, todas as informações previstas no art. 13, exceto os lançamentos a crédito e a débito efetuados no mês.

Art. 19. As pessoas jurídicas classificadas como Instituições não declarantes do Padrão de Declaração Comum, conforme previsto no Anexo Único, Seção VII, item B.1.b, da Instrução Normativa RFB Nº 1.680, de 28 de dezembro de 2016, estão dispensadas de prestar informações no Módulo de Operações Financeiras.

CAPÍTULO IV

DO MÓDULO DE PREVIDÊNCIA PRIVADA

Art. 20. São responsáveis pela prestação de informações no Módulo de Previdência Privada as pessoas jurídicas:

I – autorizadas a estruturar e comercializar planos de benefícios de previdência complementar;

II – autorizadas a instituir e administrar Fundos de Aposentadoria Programada Individual – Fapi; e

III – as sociedades seguradoras autorizadas a estruturar e comercializar planos de seguros de pessoas.

Art. 21. As entidades a que se refere o art. 20 deverão prestar as seguintes informações, referentes às operações dos usuários de seus serviços:

I – recebimentos de contribuições, prêmios e aportes destinados ao custeio dos planos de benefícios de natureza previdenciária e aos pagamentos de resgates aos participantes e beneficiários;

II – o número de registro no CNPJ do plano de benefícios de caráter previdenciário, do plano de seguro de vida com cláusula de cobertura por sobrevivência ou do Fapi, ou o número do processo de registro no respectivo órgão fiscalizador;

III – a data de ingresso do participante no plano, inclusive na hipótese de portabilidade ou de transferência de outro plano ou fundo; e

IV – as opções pelo regime de tributação exclusiva de que tratam os arts. 1º e 2º da Lei nº 11.053, de 29 de dezembro de 2004, formalizadas por participantes de planos de benefício de caráter previdenciário, por quotistas de Fapi ou por segurados de planos de seguro de vida com cláusula de cobertura por sobrevivência.

§ 1º As informações a que se refere o caput compreendem:

I – a identificação dos titulares e dos beneficiários indicados nos planos de benefícios de caráter previdenciário pelo número de inscrição no CPF;

II – o número da proposta e do processo;

III – o tipo de produto e de plano;

IV – os montantes globais mensalmente movimentados; e

V – outras informações cadastrais exigidas por meio de Ato Declaratório Executivo da RFB.

§ 2º A obrigação de que trata este artigo não exime a pessoa jurídica de escriturar o Módulo de Operações Financeiras caso a operação ou o fato se enquadrem no disposto no Capítulo III.

CAPÍTULO V

DO MÓDULO DE REPASSE DOS VALORES RECEBIDOS POR MEIO DOS INSTRUMENTOS DE PAGAMENTO

Art. 22. São responsáveis pela prestação de informações no Módulo de Repasse dos valores recebidos por meio dos instrumentos de pagamento:

I – a instituição de pagamento que credencia a aceitação de instrumento de pagamento; e

II – o participante do arranjo de pagamento que habilita o usuário final recebedor para a aceitação de instrumento de pagamento.

Art. 23. As entidades a que se refere o art. 22 deverão apresentar as seguintes informações, relativamente às operações efetuadas pelo usuário:

I – a identificação dos usuários de seus serviços pelo número de inscrição no CPF ou no CNPJ;

II – os montantes globais dos repasses efetuados aos usuários credenciados no mês e acumulados anualmente, mês a mês; e

III – os montantes globais das comissões retidas dos usuários credenciados no mês e acumulados anualmente, mês a mês.

Art. 24. Para fins do disposto no art. 23, caput, inciso II, considera-se montante global mensalmente movimentado o somatório dos repasses dos valores recebidos por meio dos instrumentos de pagamento efetuados no mês a todos os estabelecimentos credenciados, pessoa física ou jurídica, deduzindo-se os valores correspondentes a comissões, aluguéis, taxas e tarifas devidos à administradora de cartão de crédito.

§ 1º Na apuração do montante a que se refere o caput, devem ser consideradas:

I – as operações efetuadas por intermédio de cartões de crédito, cartões private label e cartões de débito;

II – as transações eletrônicas efetuadas por intermédio do Sistema de Pagamentos Instantâneos – SPI do BCB; e

III – as operações efetuadas por intermédio dos demais instrumentos de pagamentos eletrônicos.

§ 2º Entende-se por cartões private label os cartões de compras emitidos por pessoa jurídica cuja utilização seja restrita à aquisição de produtos e serviços em seus estabelecimentos ou em empresas vinculadas.

Art. 25. As entidades a que se refere o art. 22 estão obrigadas a apresentar as informações mencionadas no art. 23, caput, inciso II, quando o montante global movimentado no mês for superior a:

I – R$ 5.000,00 (cinco mil reais), para pessoas físicas; ou

II – R$15.000,00 (dez mil reais), para pessoas jurídicas.

Parágrafo único. Para fins do disposto no inciso II do caput, o limite deverá ser considerado em relação a todos os estabelecimentos da mesma pessoa jurídica.

Art. 26. As entidades a que se refere o art. 22 estão obrigadas a apresentar as informações mencionadas no art. 23, caput, incisos II e III, acumuladas anualmente, ainda que não sejam atingidos os limites mensais previstos no art. 25.

Parágrafo único. As informações acumuladas anualmente a que se refere o caput devem ser prestadas apenas em relação ao mês de dezembro ou ao mês de encerramento do vínculo com o credenciado.

CAPÍTULO VI

DISPOSIÇÕES TRANSITÓRIAS

Art. 27. Para fins da responsabilidade prevista no art. 9º, caput, inciso I, a prestação de informações:

I – pelas instituições de pagamento será obrigatória para as operações realizadas a partir de 1º de janeiro de 2025; e

II – pelas instituições financeiras, relativas às contas pós-pagas e contas em moeda eletrônica, será obrigatória para as operações realizadas a partir de 1º de janeiro de 2025.

Art. 28. A prestação de informações relativas ao repasse de valores recebidos por meio dos instrumentos de pagamento de que trata o Capítulo V será obrigatória para as operações realizadas a partir de 1º de janeiro de 2025.

Art. 29. Fica dispensada a entrega da Declaração de Operações com Cartões de Crédito – Decred de que trata a Instrução Normativa SRF nº 341, de 15 de julho de 2003, em relação a fatos ocorridos a partir de 1º de janeiro de 2025.

Parágrafo único. A entrega de Decred em atraso ou de declaração retificadora referente a fatos anteriores à data prevista no caput fica permitida até 31 de dezembro de 2026.

Art. 30. A partir da publicação desta Instrução Normativa, a Coordenação-Geral de Fiscalização – Cofis deverá publicar, em relação à e-Financeira:

I – os leiautes, no prazo de até quinze dias; e

II – o manual de orientação dos leiautes, no prazo de até trinta dias.

CAPÍTULO VII

DISPOSIÇÕES FINAIS

Art. 31. Ficam revogados:

I – a Instrução Normativa SRF nº 341, de 15 de julho de 2003;

II – a Instrução Normativa RFB nº 1.452, de 21 de fevereiro de 2014;

III – a Instrução Normativa RFB nº 1.509, de 4 de novembro de 2014;

IV – a Instrução Normativa RFB nº 1.571, de 2 de julho de 2015;

V – a Instrução Normativa RFB nº 1.580, de 14 de agosto de 2015;

VI – os arts. 1º e 2º da Instrução Normativa RFB nº 1.764, de 22 de novembro de 2017;

VII – a Instrução Normativa RFB nº 1.779, de 29 de dezembro de 2017;

VIII – a Instrução Normativa RFB nº 1.835, de 3 de outubro de 2018; e

IX – o art. 1º da Instrução Normativa RFB nº 2.073, de 23 de março de 2022.

Art. 32. Esta Instrução Normativa entrará em vigor:

I – em 1º de janeiro de 2025, em relação aos incisos I e IX do art. 31; e

II – na data de sua publicação no Diário Oficial da União, em relação aos demais dispositivos.

ROBINSON SAKIYAMA BARREIRINHAS

Com informações do G1 e DOU